İş Yatırım: Euro-tahvil pazarında neler oldu?

ABD tarafında Tarım Dışı İstihdam verisi sürpriz bir halde beklentiye nazaran güçlü gelirken 256 bin olarak gerçekleşti. İşsizlik verisi ise beklentinin altında kalarak müspet tarafta kaldı. Müspet gelen bilgiler sonrası piyasalar, FED’in önümüzdeki toplantıda faiz indirimi mümkünlüğünü %2,7 olarak fiyatlamakta. Datalar sonrası ABD tahvillerinde sert satıcılı görünüm takip edilmekte. 2 yıllık ABD tahvil getirileri %4,337 düzeyinde izlenirken 5 yıllık ve 10 yıllık ABD tahvil getirileri ise sırasıyla %4,534 ve %4,751 olarak takip edilmekte. Avrupa genelinde de ABD’de olduğu üzere sert satıcılı görünüm piyasalarca izlenmekte.

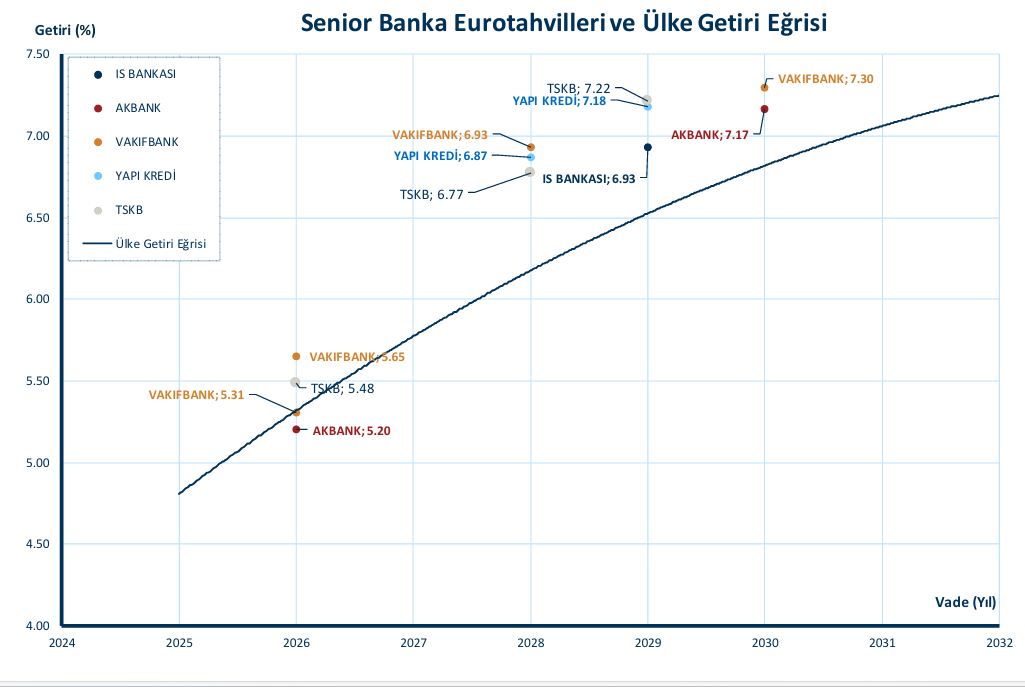

ABD’de açıklanan bilgiler sonrası yurtiçinde CDS risk primi tarafına baktığımızda 4 bps’lik yükselişle 270 düzeyi takip edilmekte. ABD’de siyaset faizinin bir müddet daha yüksek seyretme ihtimali global olarak ekonomik risk durumunu arttırmakta. Yurtiçinde ekonomik gündeminde işsizlik verisi ve sanayi üretimi dataları vardı. Bilgiler genel olarak evvelki bilgilere kıyasla güçlü gerçekleşti. Münasebetiyle, Türkiye’de CDS risk priminin artışının özel duruma dayalı olarak olmadığını, global piyasalardaki genel hareketliliğe paralel seyirin oluştuğunu gözlemlemekteyiz. Öbür ülkelerdeki üzere yurtiçindeki eurotahvil piyasasında da sert satıcılı görünüm hakimdi. 2 yıllık getirilerde 6,4 bps’lık artış gözlemlenirken 5 yıllık getirilerde 3,5 bps’lik 10 yıllık getiri düzeyinde de 2,9 bps’lik artış takip edildi.

ISCTR 9 ⅛ PERP tahvili ihraç sonrası ikinci piyasada an itibariyle 40 cent primli olarak fiyatlanmakta. Datalardan evvel 60 cent primli seyreden değer datalardan sonra başka tüm değerlerde olduğu üzere volatiliteye maruz kaldı. Öbür şirket tahvillerinde de ABD’den gelen bilgiler kaynaklı satıcılı seyir izlendi.