ANALİZ: BIST’de düşüş devam eder mi? Hedef değer ne olabilir?

Grafik 1: BIST/USD

BIST/USD rasyosunun doruğa uzaklığı %30 düzeylerindedir.

TCMB anketine nazaran sene sonu gerçekleşecek USDTRY kuru baz alınırsa(42,89 – yaklaşık %18 artış) BIST’in dolar bazında tepe düzeyleri tekrar test etmesi durumunda %48 paha kazanabileceği yorumu yapılabilir. Bu hesaplamaya nazaran BIST100 sene sonu iddiası gayesi 14.200 düzeylerine karşılık gelmektedir.

Grafik 2: BIST/ÜFE

BIST/ÜFE bakıldığında son bedelin 5 yıllık ortalama pahaya yakın olduğu görülmektedir. (Ortalama 2,55, Şimdiki kıymet: 2,49)

BIST/ÜFE bedelinin son 6 yıllık doruğuna ise %30 uzaklıkta olduğu görülmektedir. 2025 yılında ÜFE’de gerçekleşecek artış resmi iddialara yakın olarak %30 kabul edilirse ve BIST/ÜFE tarihi tepesini test eder ise gerçekleşecek artışın %60’a yakın potansiyel ile sonlu olabileceği yorumu yapılabilir. Bu hesaplamaya nazaran BIST100 sene sonu kestirimi gayesi 15.000 düzeylerine karşılık gelmektedir.

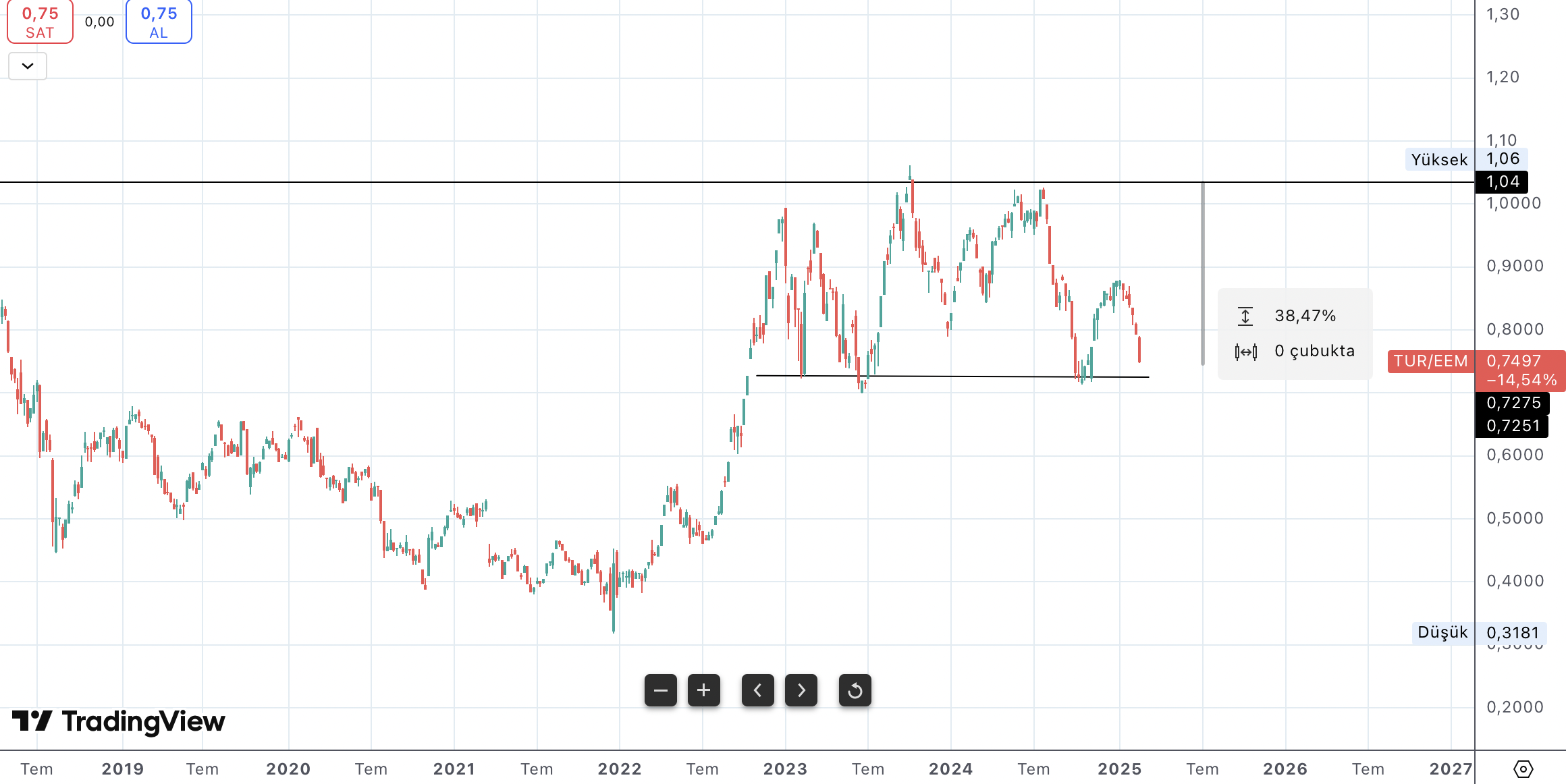

Grafik 3: BIST/Gelişmekte olan ülkeler ETF

BIST/Gelişmekte olan ülkeler ETF’i bedelinin tarihi tepeye uzaklığı yaklaşık %38 düzeyindedir. BIST’in bu rasyoya nazaran tepe düzeyleri tekrar test etmesi durumunda %38 kıymet kazanabileceği yorumu yapılabilir. Bu hesaplamaya nazaran BIST100 sene sonu iddiası maksadı 13.250 düzeylerine karşılık gelmektedir.

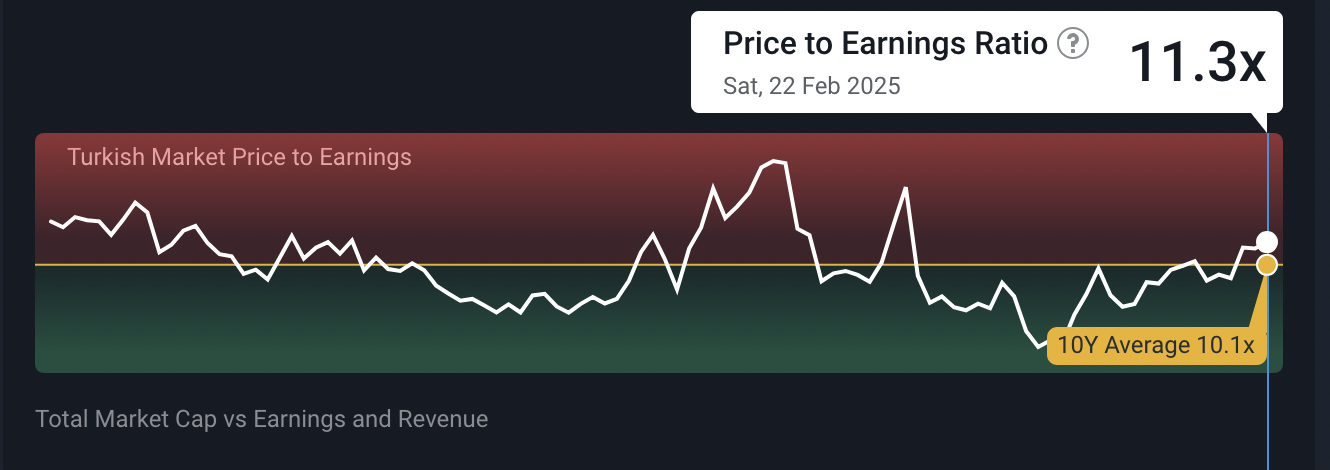

Grafik 4: BIST TÜM FK açısından değerlendirilmesi

BIST TÜM 10 yıllık F/K ortalaması 10.1 düzeyindedir. Yeni olarak bu bedel 11.3 kıymetindedir.

2019 yılında gerçekleşen ralli öncesinde bu değer yaklaşık 8 düzeyinde, 2021 yılında gerçekleşen ralli öncesinde bu bedel yaklaşık 9 düzeyinde ve 2023 yılında gerçekleşen ralli öncesinde bu değer yaklaşık 5.5 düzeyindedir.

Buna nazaran, FK rasyosu açısından geçmiş pahalar ve hareketler göz önünde bulundurulduğunda önemli bir iskonto bulunmadığı yorumu yapılabilir. Şimdiki bilançoların açıklanması ile kelam konusu oran güncellenecektir.

YORUM

Grafik 1, Grafik 2 ve Grafik 3’de 2019 yılından bu yana test edilen doruklar tekrar test edilirse ne kadarlık bir yükseliş potansiyelinin olduğu araştırılmıştır. Grafik 4’de ise temel ölçütlerden FK ölçütü göz önünde bulundurularak şimdiki durumun ne düzeyde olduğu araştırılmıştır.

İlk 3 grafiğe nazaran doruklar tekrar test edilirse (14.200, 15.000, 13.250) yaklaşık gayenin 14.200 düzeyine denk geldiği yorumu yapılabilir. Bu da şimdiki olarak azamî %47 üzere bir üst tarafta hisse olduğuna işaret etmektedir. Grafik 4 göz önünde bulundurulduğunda ise yeni çıkar raporları gelene kadar önemli bir iskonto bulunmadığı yorumu yapılabilir.

Para piyasası fonlarında 2025 yılı için beklenen ortalama getiri %42 seviyesindedir.

Tüm bu konular 4 farklı rasyo göz önünde bulundurularak kolay bir varsayım yapılması hedefiyle yazılmıştır.

Çeşitli Banka ve Aracı Kurumların 2025 Sene Sonu Maksat Fiyat Kestirimleri:

Deniz Yatırım: 14.000 (%40)

Goldman Sachs: 11.300 (%17)

ICBC: 12.500 (%30)

Tacirler: 13.900 (%44)

Kuveyt Türk Yatırım: 14.100 (%46)

*Yasal ihtar: Bu haber yalnızca bilgilendirme gayelidir. ParaAnaliz’de yer alan bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, aracı kurumlar, portföy idare şirketleri ve mevduat kabul etmeyen bankalar ile müşteri ortasında imzalanacak yatırım danışmanlığı mukavelesi çerçevesinde sunulmaktadır. Bu haberde yer alan görüşler, mali durumunuz ile risk ve getiri tercihinize uygun olmayabilir. Bu nedenle sırf burada yer alan bilgilere dayanarak yatırım kararı verilmesi uygun sonuçlar doğurmayabilir.